7月13日,百威英博的一纸公告,表明其之前分拆上市港股的计划暂告搁浅。

此项IPO若顺利完成,预计将募集约700亿港元,不止会提振百威亚太区市场信心,更可以为母公司“输血”,缓解其债务压力。

戛然而止后,在债务压力与外界期许落空的情形下,百威亚太是否能继续维持其高增长之势?

在香港上市,对百威英博而言,可以一石两鸟,一方面实现加码亚太区的战略图谋;另一方面,并借此募集大量资金,缓解母公司的债务压力。

亚太市场、尤其是中国市场,已经成为百威英博全球市场之中的重要一环,也是增长动力最强的一环。

百威英博2018年销售收入达到 542.19 亿美元,排除汇率等影响有机增长 4.8%,比 2017年 5.1%的增长水平有所放缓。

同一时期,百威亚太与百威中国,则表现出超越平均水平的发展态势。

百威亚太2018年收入为84.59亿美元、同比增长8.5%,毛利46.67亿美元、同比增长7.5%,净利润为14.09亿美元、同比上升30.5%。

2017年百威中国的营收为45.8亿美元,同比增长7.3%;2018年百威中国营收同比增长8.3%,约为49.6亿美元。

由此可见,百威亚太、百威中国在营收方面的增幅大约都在8%左右,高于百威英博全球的增长率。这种市场表现深刻影响了其市场布局,百威英博为此有意让亚太部分在香港单独上市,以促进其在亚太和中国市场的进一步发展。

借ipo募集资金缓解母公司债务压力,也成为百威英博在港上市计划的重要目的。

从招股书可以发现,本次百威亚太上市所募集的资金全部用于偿债,一部分用于偿还韩国业务转入百威亚太所产生的债务,另一部分则是用于偿还百威集团的债务。早前有媒体报道,截至2018年,百威集团的债务高达1028亿美元。

在港上市计划暂告停止,外界普遍视为与百威招股价过高有关,而对其未来高增长预期存疑,也更容易让投资者将这一问题放大。

百威亚太分拆上市,是瞄准以中国为核心的亚太市场的高增长性。不过部分投资者认为,啤酒行业销量增速放缓、价值增速也未必如预期的那么高,这或将导致百威亚太增速达不到预期——这种判断无疑影响到了百威亚太上市计划的顺利推进。

2018年百威中国营收约为49.6亿美元,在百威亚太整体营收中占比约为6成,其重要性可见一斑。

但中国市场目前并不处于高增长期,自2013年达到顶点后,中国啤酒业从2014年进入衰退期,长达3—4年呈下滑状态。近两年虽然趋于稳定,但是销量增速依然在个位数徘徊,仅少数企业净利增速较高,这无疑让投资者产生犹疑观望。

据悉,百威此次上市对应的市盈率介于38.5~45倍。可口可乐、贵州茅台和五粮液这三家公司的市盈率分别在33倍、31倍、32倍的水平。有投资者从业绩增速和定价权的角度对比,认为百威并不占优势。

香港交易所的募资能力或许也并不能支撑百威的梦想:按照招股价计算,百威亚太此次IPO可募集约700亿港元,而2018年港交所全年IPO募集资金总额仅为2,880亿港元,这意味着,仅此一家的额度,就超过了港交所全年募集额的四分之一。

尽管在资本市场暂告失利,但是在消费市场上,借助于在高端产品上的布局,百威在亚太与中国市场,仍表现出相当的成长性。

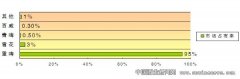

在招股书中,百威亚太表示,业绩的增长源于高端化策略,将产品组合逐渐转向高端类别推动。GlobalData数据显示,按2018年消费量计,百威、青岛啤酒、华润雪花、嘉士伯、喜力等高端及超高端类别市场份额分别为46.6%、14.4%、11%、4.6%、1.7%。

(免责声明:本站内容均来自网络转载或网友提供,如有侵权请及时联系我们删除!本站不承担任何争议和法律责任!)